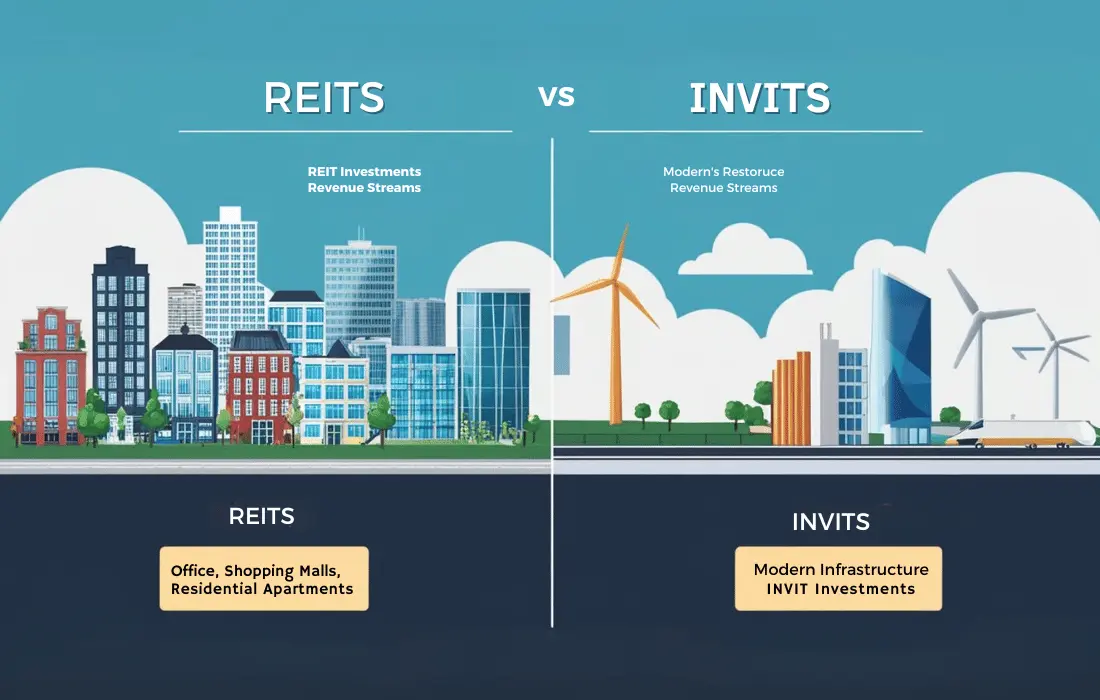

आज के समय में, जब हर कोई अपने पैसे को बेहतर तरीके से निवेश करना चाहता है, तब एक नया निवेश विकल्प सामने आता है – InvITs (इंफ्रास्ट्रक्चर इन्वेस्टमेंट ट्रस्ट्स)। अगर आप भी अपने पैसे को इंफ्रास्ट्रक्चर प्रोजेक्ट्स में निवेश करना चाहते हैं, तो InvITs आपके लिए एक बेहतरीन विकल्प हो सकते हैं। आज के इस ब्लॉग में हम विस्तार से जानेंगे कि InvITs or REIT क्या हैं, कैसे काम करते हैं, इनमें कैसे निवेश करें, और इनमें निवेश करते समय कौनसे जोखिम और फायदे हैं।

InvITs (इंफ्रास्ट्रक्चर इन्वेस्टमेंट ट्रस्ट्स) क्या हैं?

InvITs (इंफ्रास्ट्रक्चर इन्वेस्टमेंट ट्रस्ट्स) एक प्रकार का पूल्ड इन्वेस्टमेंट व्हीकल है, जो निवेशकों के पैसे को इकट्ठा करके इंफ्रास्ट्रक्चर प्रोजेक्ट्स में निवेश करता है। यह एक ट्रस्ट होता है, जो सड़कों, पावर प्लांट्स, टोल ब्रिजेस, वेयरहाउस, और पाइपलाइन्स जैसे लॉन्ग-टर्म इंफ्रास्ट्रक्चर एसेट्स में निवेश करता है। InvITs का मुख्य उद्देश्य अपने निवेशकों को स्थिर आय और लंबी अवधि का रिटर्न प्रदान करना होता है।

InvITs को आप एक म्यूचुअल फंड की तरह समझ सकते हैं, लेकिन ये केवल इंफ्रास्ट्रक्चर एसेट्स में ही निवेश करते हैं। इनसे होने वाला रिटर्न रेंटल इनकम, टोल कलेक्शन, और यूटिलिटी पेमेंट्स के जरिए आता है।

REIT (Real Estate Investment Trust) kya hai?

एक प्रकार का निवेश ट्रस्ट है जो रियल एस्टेट के विभिन्न प्रकार की संपत्तियों में निवेश करता है और इन संपत्तियों से मिलने वाले आय (जैसे कि रेंटल इनकम) का वितरण निवेशकों को करता है। यह एक सार्वजनिक रूप से सूचीबद्ध ट्रस्ट होता है, जिससे कोई भी निवेशक इसमें हिस्सेदारी खरीद सकता है, जैसे स्टॉक्स में निवेश करते हैं।

REITs का उद्देश्य निवेशकों को रियल एस्टेट क्षेत्र में बिना बड़ी संपत्ति खरीदने के लाभ प्रदान करना है, और इसके बदले में नियमित आय के रूप में डिविडेंड्स मिलता है।

REITs के मुख्य पहलू:

- संपत्तियों में निवेश: REITs आमतौर पर वाणिज्यिक रियल एस्टेट (ऑफिस बिल्डिंग्स, शॉपिंग मॉल्स, होटल्स) या रेजिडेंशियल प्रॉपर्टीज में निवेश करते हैं।

- आय वितरण: REITs अधिकांश आय (कम से कम 90%) अपने निवेशकों को डिविडेंड के रूप में वितरित करते हैं। इस कारण यह निवेशकों को नियमित आय का स्रोत प्रदान करता है।

- लिक्विडिटी: REITs को शेयर बाजार में सूचीबद्ध किया जाता है, जिससे निवेशक इन्हें आसानी से खरीद और बेच सकते हैं। यह निवेशकों को पारंपरिक रियल एस्टेट निवेश की तुलना में अधिक लिक्विडिटी प्रदान करता है।

- कम निवेश: REITs में निवेश करने के लिए आपको बड़े पैमाने पर रियल एस्टेट में पैसा लगाने की जरूरत नहीं होती, बल्कि आप एक छोटे से निवेश से इसमें भाग ले सकते हैं।

REITs के लाभ:

- स्थिर आय का स्रोत: REITs से मिलने वाले डिविडेंड्स नियमित होते हैं, जो रियल एस्टेट से होने वाली आय का एक हिस्सा होते हैं।

- विविधता और जोखिम में कमी: REITs विभिन्न प्रकार की संपत्तियों में निवेश करते हैं, जिससे जोखिम कम होता है।

- लिक्विडिटी: चूंकि REITs शेयर बाजार में सूचीबद्ध होते हैं, निवेशक आसानी से इन्हें खरीद और बेच सकते हैं।

REITs के नुकसान:

- मार्केट रिस्क: REITs का मूल्य शेयर बाजार में उतार-चढ़ाव के कारण प्रभावित हो सकता है।

- कम लाभांश: REITs को अपनी अधिकतम आय का वितरण करना होता है, इसलिए इनमें निवेश करने से अन्य निवेश विकल्पों की तुलना में कम विकास हो सकता है।

InvITs or REIT कैसे काम करते हैं?

InvITs का काम करने का तरीका काफी सरल है:

- फंड्स इकट्ठा करना: InvITs कई निवेशकों से पैसे इकट्ठा करते हैं और उन्हें इंफ्रास्ट्रक्चर प्रोजेक्ट्स में निवेश करते हैं।

- एसेट का स्वामित्व: InvITs अपने नाम पर इंफ्रास्ट्रक्चर एसेट्स का स्वामित्व रखते हैं, जो लंबी अवधि में रेवन्यू (आय) जनरेट करते हैं।

- रेवन्यू वितरण: ये रेवन्यू (जैसे किराया, टोल कलेक्शन आदि) अपने निवेशकों को बांटते हैं। यह वितरण आमतौर पर त्रैमासिक या अर्धवार्षिकहोता है।

- स्टॉक एक्सचेंज पर लिस्टिंग: InvITs को स्टॉक एक्सचेंज पर लिस्ट किया जाता है, जिससे निवेशक इन्हें पब्लिकली ट्रेड कर सकते हैं।

Learn More : Mutual Fund Kya Hai aur Kaise Kaam Karta Hai?

InvITs or REIT के प्रकार (Types of InvITs or REIT)

- पब्लिक InvITs: ये InvITs स्टॉक एक्सचेंज पर लिस्ट होते हैं और कोई भी इनमें निवेश कर सकता है। आप इन्हें शेयर की तरह खरीद और बेच सकते हैं।

- प्राइवेट InvITs: ये InvITs एक सीमित निवेशकों के समूह के लिए उपलब्ध होते हैं और केवल वे ही इनमें निवेश कर सकते हैं जो न्यूनतम निर्धारित राशि का निवेश कर सकें।

InvITs or REIT का टेबल:

| InvIT का नाम | मार्केट कैप (₹ करोड़) | |

|---|---|---|

| EMBASSY OFFICE PARKS REIT | 32,216.06 | |

| Nexus Select Trust | 20,173.74 | |

| MINDSPACE BUSINESS PARKS REIT | 20,155.50 | |

| POWERGRID Infrastructure Investment Trust | 11,516.95 | |

| Brookfield India Real Estate Trust | 9,717.19 | |

| INDIA GRID TRUST | 9,591.90 | |

| IRB INVIT FUND | 3,730.87 |

(A) एम्बेसी ऑफिस पार्क्स REIT

भारत का पहला सार्वजनिक रूप से सूचीबद्ध रियल एस्टेट इन्वेस्टमेंट ट्रस्ट (REIT) है, जो प्रमुख वाणिज्यिक रियल एस्टेट परिसंपत्तियों का स्वामित्व और संचालन करता है। इसका मुख्यालय बेंगलुरु, कर्नाटक में स्थित है, और यह भारत के विभिन्न शहरों में फैले 51.1 मिलियन वर्ग फुट के पोर्टफोलियो का प्रबंधन करता है।

मुख्य विशेषताएं:

- पोर्टफोलियो का आकार: 51.1 मिलियन वर्ग फुट

- प्रमुख शहर: बेंगलुरु, मुंबई, पुणे, एनसीआर, चेन्नई

- ब्लू-चिप किरायेदार: 400 से अधिक

- ऑक्यूपेंसी दर: लगभग 87%

- होटल कीज: 1,614

- सौर ऊर्जा उत्पादन: 500 मेगावाट

प्रमुख संपत्तियां:

- एम्बेसी मन्यता बिजनेस पार्क: 16.2 मिलियन वर्ग फुट में फैला, यह भारत के सबसे बड़े और प्रसिद्ध बिजनेस पार्कों में से एक है।

- एम्बेसी गोल्फलिंक्स बिजनेस पार्क: बेंगलुरु के केंद्र में स्थित, यह भारत के सबसे मान्यता प्राप्त और पुरस्कृत बिजनेस पार्कों में से एक है।

- एम्बेसी टेकविलेज: बेंगलुरु के आउटर रिंग रोड पर स्थित, यह एक बड़े पैमाने पर, सर्वश्रेष्ठ-इन-क्लास इंटीग्रेटेड ऑफिस पार्क है।

- एक्सप्रेस टावर्स: मुंबई के नारिमन पॉइंट में स्थित, यह भारत के सबसे प्रतिष्ठित कार्यालय भवनों में से एक है।

(B) नेक्सस सेलेक्ट ट्रस्ट

भारत का पहला सार्वजनिक रूप से सूचीबद्ध शहरी उपभोग केंद्र रियल एस्टेट इन्वेस्टमेंट ट्रस्ट (REIT) है, जो उच्च गुणवत्ता वाले खुदरा संपत्तियों का स्वामित्व और प्रबंधन करता है।

मुख्य विशेषताएं:

- पोर्टफोलियो का आकार: लगभग 9.9 मिलियन वर्ग फुट का खुदरा क्षेत्र

- शहरों की संख्या: 14 शहरों में फैला

- उपभोग केंद्रों की संख्या: 17 ग्रेड ए उपभोग केंद्र

- किरायेदार ब्रांड्स: 1,044 से अधिक घरेलू और अंतर्राष्ट्रीय ब्रांड्स

- स्टोर्स की संख्या: 2,893 से अधिक स्टोर्स

- वार्षिक फुटफॉल्स: 130 मिलियन से अधिक

- खुदरा पोर्टफोलियो ऑक्यूपेंसी: 97.4%

- होटल कीज: 354

- ऑफिस स्पेस: 1.3 मिलियन वर्ग फुट

प्रमुख संपत्तियां:

- नेक्सस सेलेक्ट सिटीवॉक: दिल्ली में स्थित, यह प्रमुख शॉपिंग और मनोरंजन केंद्रों में से एक है।

- नेक्सस एलांटे कॉम्प्लेक्स: चंडीगढ़ में स्थित, यह उत्तरी भारत के सबसे बड़े मॉल्स में से एक है।

- नेक्सस सीवुड्स: नवी मुंबई में स्थित, यह एक प्रमुख खुदरा और मनोरंजन गंतव्य है।

- नेक्सस व्हाइटफील्ड: बेंगलुरु में स्थित, यह शहर के प्रमुख शॉपिंग मॉल्स में से एक है।

वित्तीय प्रदर्शन:

- मार्केट कैपिटलाइजेशन: ₹20,787 करोड़

- शेयर मूल्य: ₹137 (27 दिसंबर 2024 तक)

- P/E अनुपात (TTM): 41.33

- EPS (TTM): ₹3.32

- बुक वैल्यू: ₹96.35

- डिविडेंड यील्ड: 1.52%

- ROE: 3.46%

- डेट टू इक्विटी अनुपात: 0.30

(C) माइंडस्पेस बिजनेस पार्क्स REIT

भारत में एक प्रमुख रियल एस्टेट इन्वेस्टमेंट ट्रस्ट है, जो ग्रेड-ए ऑफिस परिसंपत्तियों के स्वामित्व और प्रबंधन में विशेषज्ञता रखता है। यह REIT के. रहेजा कॉर्प समूह द्वारा प्रायोजित है और अगस्त 2020 में भारतीय स्टॉक एक्सचेंजों पर सूचीबद्ध हुआ था।

मुख्य विशेषताएं:

- पोर्टफोलियो का आकार: 26.3 मिलियन वर्ग फुट

- शहरों की संख्या: मुंबई, हैदराबाद, पुणे, और चेन्नई सहित प्रमुख शहरों में

- ऑक्यूपेंसी दर: उच्च ऑक्यूपेंसी दर के साथ

- प्रमुख किरायेदार: विविध उद्योगों से कई प्रमुख राष्ट्रीय और अंतर्राष्ट्रीय कंपनियां

वित्तीय प्रदर्शन:

- मार्केट कैपिटलाइजेशन: ₹21,437 करोड़

- शेयर मूल्य: ₹361 (27 दिसंबर 2024 तक)

- P/E अनुपात (TTM): 40.3

- बुक वैल्यू: ₹233

- डिविडेंड यील्ड: उपलब्ध नहीं

- ROE: 3.76%

- डेट टू इक्विटी अनुपात: उपलब्ध नहीं

प्रमुख संपत्तियां:

- माइंडस्पेस मालाड: मुंबई में स्थित, यह एक प्रमुख व्यावसायिक केंद्र है।

- माइंडस्पेस एरोली: नवी मुंबई में स्थित, यह आईटी और आईटीईएस कंपनियों के लिए एक प्रमुख स्थान है।

- माइंडस्पेस माधापुर: हैदराबाद में स्थित, यह भारत के सबसे बड़े आईटी पार्कों में से एक है।

- माइंडस्पेस हिन्जवाड़ी: पुणे में स्थित, यह आईटी और सॉफ्टवेयर कंपनियों के लिए एक प्रमुख केंद्र है।

(D) पावरग्रिड इंफ्रास्ट्रक्चर इन्वेस्टमेंट ट्रस्ट (PGInvIT)

भारत में एक प्रमुख इंफ्रास्ट्रक्चर इन्वेस्टमेंट ट्रस्ट है, जिसे पावर ग्रिड कॉर्पोरेशन ऑफ इंडिया लिमिटेड (PGCIL) द्वारा स्थापित किया गया है। इस ट्रस्ट का मुख्य उद्देश्य पावर ट्रांसमिशन परिसंपत्तियों का स्वामित्व, निर्माण, संचालन, रखरखाव और उनमें निवेश करना है।

मुख्य विशेषताएं:

- पोर्टफोलियो का आकार: PGInvIT के पास उच्च गुणवत्ता वाली पावर ट्रांसमिशन परिसंपत्तियां हैं, जो भारत के विभिन्न क्षेत्रों में फैली हुई हैं।

- प्रायोजक: पावर ग्रिड कॉर्पोरेशन ऑफ इंडिया लिमिटेड (PGCIL), जो भारत सरकार के स्वामित्व वाली एक महारत्न कंपनी है।

- लिस्टिंग: PGInvIT भारतीय स्टॉक एक्सचेंजों पर सूचीबद्ध है, जिससे निवेशक इसमें आसानी से निवेश कर सकते हैं।

वित्तीय प्रदर्शन:

- मार्केट कैपिटलाइजेशन: ₹7,742 करोड़

- वर्तमान मूल्य: ₹85.1 (27 दिसंबर 2024 तक)

- P/E अनुपात: 10.7

- बुक वैल्यू: ₹82.9

- ROE (रिटर्न ऑन इक्विटी): 12.2%

- डेट-टू-इक्विटी अनुपात: कंपनी लगभग कर्ज-मुक्त है।

निवेशकों के लिए जानकारी:

PGInvIT अपने निवेशकों को नियमित वितरण प्रदान करता है, जिसमें ब्याज, लाभांश और मूलधन की वापसी शामिल होती है। उदाहरण के लिए, हाल ही में ₹3 प्रति यूनिट का वितरण किया गया, जिसमें ₹1.91 प्रति यूनिट ब्याज, ₹0.86 प्रति यूनिट लाभांश, और शेष मूलधन की वापसी के रूप में था।

(E) ब्रुकफील्ड इंडिया रियल एस्टेट ट्रस्ट (Brookfield India Real Estate Trust)

भारत का एक प्रमुख रियल एस्टेट इन्वेस्टमेंट ट्रस्ट (REIT) है, जो उच्च गुणवत्ता वाली वाणिज्यिक संपत्तियों के स्वामित्व और प्रबंधन में विशेषज्ञता रखता है। यह भारत का एकमात्र संस्थागत रूप से प्रबंधित सार्वजनिक वाणिज्यिक रियल एस्टेट वाहन है, जिसका प्रायोजक ब्रुकफील्ड एसेट मैनेजमेंट की एक सहयोगी कंपनी है।

मुख्य विशेषताएं:

- पोर्टफोलियो का आकार: ब्रुकफील्ड इंडिया REIT का पोर्टफोलियो कैंपस-फॉर्मेट ऑफिस परिसंपत्तियों से बना है, जो प्रमुख भारतीय शहरों में स्थित हैं।

- प्रायोजक: ब्रुकफील्ड एसेट मैनेजमेंट की सहयोगी कंपनी, जो वैश्विक स्तर पर रियल एस्टेट में निवेश और प्रबंधन के लिए जानी जाती है।

- लिस्टिंग: ब्रुकफील्ड इंडिया REIT भारतीय स्टॉक एक्सचेंजों पर सूचीबद्ध है, जिससे निवेशक इसमें आसानी से निवेश कर सकते हैं।

वित्तीय प्रदर्शन:

- मार्केट कैपिटलाइजेशन: ₹9,717.19 करोड़

- शेयर मूल्य: ₹265.83 (27 दिसंबर 2024 तक)

- P/E अनुपात (TTM): उपलब्ध नहीं

- बुक वैल्यू: उपलब्ध नहीं

- डिविडेंड यील्ड: उपलब्ध नहीं

- ROE: उपलब्ध नहीं

- डेट टू इक्विटी अनुपात: उपलब्ध नहीं

निवेशकों के लिए जानकारी:

ब्रुकफील्ड इंडिया REIT ने अपने निवेशकों के लिए स्थिर और नियमित रिटर्न प्रदान करने का लक्ष्य रखा है। कंपनी ने हाल ही में ₹3,500 करोड़ की पूंजी जुटाई है, जो इसके विकास और विस्तार योजनाओं को समर्थन देगा।

(F) इंडिया ग्रिड ट्रस्ट (IndiGrid)

भारत का पहला बुनियादी ढांचा निवेश ट्रस्ट (InvIT) है, जो पावर ट्रांसमिशन और पावर जनरेशन परिसंपत्तियों का स्वामित्व और प्रबंधन करता है। यह ट्रस्ट भारतीय ऊर्जा क्षेत्र में स्थिर और नियमित रिटर्न प्रदान करने के लिए जाना जाता है।

मुख्य विशेषताएं:

- पोर्टफोलियो का आकार: इंडिया ग्रिड ट्रस्ट के पास 36 बिजली परियोजनाएं हैं, जिनमें 8,468 सीकेएमएस से अधिक लंबाई वाली 46 ट्रांसमिशन लाइनें और लगभग 17,550 MVA रूपांतरण क्षमता वाली 26 सब-स्टेशंस शामिल हैं।

- प्रायोजक: इंडिया ग्रिड ट्रस्ट का प्रायोजक केकेआर (KKR) है, जो एक प्रमुख वैश्विक निवेश फर्म है।

- लिस्टिंग: इंडिया ग्रिड ट्रस्ट भारतीय स्टॉक एक्सचेंजों पर सूचीबद्ध है, जिससे निवेशक इसमें आसानी से निवेश कर सकते हैं।

वित्तीय प्रदर्शन:

- मार्केट कैपिटलाइजेशन: ₹9,591.90 करोड़

- शेयर मूल्य: ₹133.49 (27 दिसंबर 2024 तक)

- P/E अनुपात (TTM): उपलब्ध नहीं

- बुक वैल्यू: उपलब्ध नहीं

- डिविडेंड यील्ड: उपलब्ध नहीं

- ROE (रिटर्न ऑन इक्विटी): उपलब्ध नहीं

- डेट टू इक्विटी अनुपात: उपलब्ध नहीं

निवेशकों के लिए जानकारी:

इंडिया ग्रिड ट्रस्ट ने हाल ही में ₹1,250 करोड़ के नॉन-कन्वर्टिबल डिबेंचर्स (NCDs) जारी करने की योजना बनाई है, जिसका उपयोग पुराने कर्ज चुकाने और अधिग्रहण में किया जाएगा।

(G) IRB InvIT Fund

भारत का पहला इंफ्रास्ट्रक्चर इन्वेस्टमेंट ट्रस्ट (InvIT) है, जिसे IRB इंफ्रास्ट्रक्चर डेवलपर्स लिमिटेड द्वारा स्थापित किया गया है। यह ट्रस्ट मुख्यतः सड़क परियोजनाओं में निवेश करता है, जिससे निवेशकों को नियमित और स्थिर रिटर्न प्रदान करता है।

मुख्य विशेषताएं:

-

- सूरत–दहिसर NH 8 परियोजना

- तुमकुर से चित्रदुर्ग NH 4 परियोजना

- भरूच–सूरत NH 8 परियोजना

- जयपुर–देओली NH 12 परियोजना

- ओमलूर–सलेम–नमक्कल NH 7 परियोजना

- तालेगांव–अमरावती NH 6 परियोजना

- पठानकोट–अमृतसर NH 15 परियोजना

- किशनगढ़–गुलाबपुरा NH 79 परियोजना

- गुलाबपुरा–चित्तौड़गढ़ NH 79 परियोजना

- पालसिट–दनकुनी NH 19 परियोजना

- पोर्टफोलियो का आकार: IRB InvIT Fund के पास विभिन्न प्रमुख सड़क परियोजनाओं का पोर्टफोलियो है, जिनमें शामिल हैं:

- प्रायोजक: IRB InvIT Fund का प्रायोजक IRB इंफ्रास्ट्रक्चर डेवलपर्स लिमिटेड है, जो भारत की प्रमुख सड़क निर्माण कंपनियों में से एक है।

- लिस्टिंग: यह ट्रस्ट भारतीय स्टॉक एक्सचेंजों पर सूचीबद्ध है, जिससे निवेशकों को इसमें निवेश करने में सुविधा होती है।

वित्तीय प्रदर्शन:

- मार्केट कैपिटलाइजेशन: ₹3,730.87 करोड़

- शेयर मूल्य: ₹65.36 (27 दिसंबर 2024 तक)

- P/E अनुपात (TTM): उपलब्ध नहीं

- बुक वैल्यू: उपलब्ध नहीं

- डिविडेंड यील्ड: उपलब्ध नहीं

- ROE (रिटर्न ऑन इक्विटी): उपलब्ध नहीं

- डेट टू इक्विटी अनुपात: उपलब्ध नहीं

निवेशकों के लिए जानकारी:

IRB InvIT Fund ने हाल ही में ₹2 प्रति यूनिट का वितरण किया है, जिससे निवेशकों को नियमित आय प्राप्त होती है।

Learn More: ETF (Exchange Traded Fund) में निवेश: 2025 से 2030 तक अपने पोर्टफोलियो को मजबूत कैसे बनाएं!

InvITs or REIT में निवेश करने के फायदे (Benefits of Investing in InvITs)

- स्थिर आय: InvITs आमतौर पर इंफ्रास्ट्रक्चर एसेट्स में निवेश करते हैं, जो नियमित किराये की आय और टोल कलेक्शन से स्थिर रिटर्न प्रदान करते हैं। यह लॉन्ग-टर्म आय के लिए एक बेहतरीन विकल्प हो सकता है।

- डायवर्सिफिकेशन (विविधीकरण): अगर आप अपने पोर्टफोलियो को विविध बनाना चाहते हैं, तो InvITs आपके लिए आदर्श हैं। इंफ्रास्ट्रक्चर सेक्टर में निवेश करके आप अपने जोखिम को कम कर सकते हैं।

- लिक्विडिटी (तरलता): पब्लिक InvITs को स्टॉक एक्सचेंज पर लिस्ट किया गया होता है, जिससे ये उच्च तरलता (लिक्विडिटी) प्रदान करते हैं। आप इन्हें शेयर की तरह खरीद और बेच सकते हैं।

- टैक्स लाभ: InvITs को इंफ्रास्ट्रक्चर प्रोजेक्ट्स के लिए टैक्स में छूट मिलती है, जो निवेशकों के लिए फायदेमंद हो सकती है।

- पारदर्शिता: InvITs की परफॉर्मेंस काफी पारदर्शी होती है क्योंकि ये स्टॉक एक्सचेंज पर लिस्टेड होते हैं और उनकी वित्तीय स्थिति नियमित रूप से प्रकाशित होती है।

InvITs or REIT में निवेश करते समय कौनसे जोखिम हो सकते हैं?

- मार्केट जोखिम: InvITs का प्रदर्शन शेयर बाजार पर निर्भर करता है। मार्केट में उतार-चढ़ाव के कारण इनकी कीमत गिर सकती है।

- तरलता जोखिम: अगर आपने ऐसे InvIT में निवेश किया है जो कम वॉल्यूम में ट्रेड होता है, तो बेचते समय आपको तरलता की समस्या हो सकती है।

- ऑपरेशनल जोखिम: इंफ्रास्ट्रक्चर प्रोजेक्ट्स में रखरखाव (maintenance) से जुड़ी समस्याएं या संचालन (operations) से जुड़ी दिक्कतें आ सकती हैं, जो रिटर्न को प्रभावित कर सकती हैं।

- नियमों से जुड़े जोखिम (Regulatory Risk): सरकारी नीतियां और नियम इंफ्रास्ट्रक्चर प्रोजेक्ट्स पर काफी प्रभाव डालते हैं। अगर नियमों में बदलाव होता है, तो InvITs के रिटर्न पर असर पड़ सकता है।

- प्रबंधन जोखिम: InvITs की परफॉर्मेंस उनके प्रबंधन और एसेट्स की गुणवत्ता पर निर्भर करती है। कमजोर प्रबंधन से प्रदर्शन पर नकारात्मक प्रभाव पड़ सकता है।

InvITs or REIT में कैसे निवेश करें?

अगर आप पहली बार InvITs में निवेश करना चाहते हैं, तो नीचे दिए गए स्टेप्स को फॉलो करें:

- रिसर्च करें: सबसे पहले, अलग-अलग InvITs के बारे में रिसर्च करें। उनकी पिछली परफॉर्मेंस, एसेट्स की गुणवत्ता, और प्रबंधन टीम को समझें।

- ट्रेडिंग अकाउंट खोलें: InvITs को स्टॉक एक्सचेंज पर ट्रेड किया जाता है, इसलिए आपको एक Demat और ट्रेडिंग अकाउंट खोलना होगा।

- निवेश राशि तय करें: अपनी जोखिम सहनशीलता (Risk Tolerance) और वित्तीय लक्ष्यों के अनुसार निवेश राशि तय करें।

- निवेश प्रक्रिया शुरू करें: अपने ट्रेडिंग अकाउंट में पैसे ट्रांसफर करें और InvITs में निवेश करना शुरू करें।

- नियमित मॉनिटरिंग करें: अपने InvITs निवेश की नियमित रूप से समीक्षा करें और बाजार की स्थिति के अनुसार अपने पोर्टफोलियो को एडजस्ट करें।

निष्कर्ष

InvITs एक अच्छा निवेश विकल्प हो सकता है अगर आप इंफ्रास्ट्रक्चर सेक्टर में लंबे समय के लिए स्थिर रिटर्न चाहते हैं। यह एक ऐसा निवेश साधन है जो आपको स्थिर आय और विविधीकरण प्रदान करता है। लेकिन, InvITs में निवेश करते समय कुछ जोखिम भी होते हैं, जैसे मार्केट जोखिम, तरलता जोखिम, और संचालन से जुड़े जोखिम। इसलिए, अपने वित्तीय लक्ष्यों और जोखिम सहनशीलता को समझकर ही InvITs में निवेश करें।अगर आप अपने पैसे को बेहतर तरीके से निवेश करना चाहते हैं, तो InvITs आपके लिए एक आशाजनक विकल्प हो सकते हैं। हर निवेश निर्णय से पहले अच्छी तरह रिसर्च करें और सोच-समझकर निवेश करें।

(FAQ)

1. REIT क्या है?

REIT (Real Estate Investment Trust) एक प्रकार का निवेश ट्रस्ट है जो रियल एस्टेट संपत्तियों, जैसे ऑफिस बिल्डिंग्स, शॉपिंग मॉल्स, होटल्स आदि, में निवेश करता है। यह ट्रस्ट रियल एस्टेट से होने वाली आय (जैसे कि रेंटल इनकम) को निवेशकों में वितरित करता है। REITs सार्वजनिक रूप से सूचीबद्ध होते हैं, जिससे निवेशक इन्हें स्टॉक एक्सचेंज के जरिए खरीद और बेच सकते हैं।

2. REITs में निवेश कैसे किया जाता है?

REITs में निवेश करने के लिए आपको स्टॉक एक्सचेंज के माध्यम से REIT के यूनिट्स खरीदने होते हैं। इसके लिए आपको एक डिमैट अकाउंट और ट्रेडिंग अकाउंट की आवश्यकता होती है। आप REIT्स के यूनिट्स को शेयरों की तरह स्टॉक मार्केट में खरीद और बेच सकते हैं।

3. REITs के क्या लाभ हैं?

- स्थिर आय का स्रोत: REITs नियमित रूप से डिविडेंड्स वितरित करते हैं, जो निवेशकों के लिए एक स्थिर आय का स्रोत हो सकता है।

- लिक्विडिटी: REITs शेयर बाजार में सूचीबद्ध होते हैं, जिससे इन्हें आसानी से खरीदा और बेचा जा सकता है।

- कम निवेश राशि: REITs में आप एक छोटे निवेश से भी भाग ले सकते हैं, जबकि पारंपरिक रियल एस्टेट में निवेश के लिए बड़ी पूंजी की आवश्यकता होती है।

- विविधता: REITs रियल एस्टेट के विभिन्न प्रकार की संपत्तियों में निवेश करते हैं, जिससे जोखिम में कमी आती है।

4. REITs के नुकसान क्या हैं?

- मार्केट रिस्क: REITs के शेयर मूल्य बाजार के उतार-चढ़ाव से प्रभावित हो सकते हैं।

- कम विकास: REITs को अपनी अधिकांश आय का वितरण करना होता है, इसलिए इनमें उच्च विकास की उम्मीद कम होती है।

- आयकर का प्रभाव: REITs से मिलने वाले डिविडेंड्स पर आयकर लागू हो सकता है, जो अन्य निवेशों से अधिक हो सकता है।

5. REITs के कितने प्रकार होते हैं?

REITs को मुख्य रूप से तीन प्रकारों में बांटा जाता है:

- इक्विटी REITs: यह रियल एस्टेट संपत्तियों (जैसे ऑफिस, मॉल, होटल) में निवेश करते हैं और रेंटल आय से लाभ कमाते हैं।

- मोर्टगेज REITs: यह रियल एस्टेट से जुड़े ऋणों (मोर्टगेज) में निवेश करते हैं और ब्याज आय से लाभ प्राप्त करते हैं।

- हाइब्रिड REITs: यह दोनों, इक्विटी और मोर्टगेज संपत्तियों में निवेश करते हैं।

6. REITs में क्या निवेश किया जाता है?

REITs आमतौर पर वाणिज्यिक रियल एस्टेट (ऑफिस बिल्डिंग्स, शॉपिंग मॉल्स, होटल्स), रेजिडेंशियल प्रॉपर्टीज, और रियल एस्टेट से जुड़े ऋणों में निवेश करते हैं। कुछ REITs विशेष रूप से एक प्रकार की संपत्ति (जैसे हॉस्पिटल्स या स्कूल्स) में निवेश करते हैं।

7. REITs पर टैक्स (आयकर) नीति क्या है?

REITs से मिलने वाले डिविडेंड्स पर आयकर लागू होता है। आयकर दरें देश के नियमों और व्यक्तिगत निवेशक की आय पर निर्भर करती हैं। REITs को अपनी आय का एक बड़ा हिस्सा डिविडेंड के रूप में वितरित करना होता है, और इस पर टैक्स की दर अन्य निवेश विकल्पों की तुलना में अलग हो सकती है।

8. क्या REITs एक सुरक्षित निवेश है?

REITs एक प्रकार का निवेश है जिसमें जोखिम होता है। रियल एस्टेट और शेयर बाजार के उतार-चढ़ाव से प्रभावित होने के कारण इसमें जोखिम हो सकता है। हालांकि, यह एक स्थिर आय का स्रोत हो सकता है, लेकिन निवेश से पहले अपनी वित्तीय स्थिति और जोखिम सहनशीलता का आकलन करना जरूरी है।

9. REITs में निवेश करने के लिए न्यूनतम राशि क्या होनी चाहिए?

REITs में निवेश के लिए न्यूनतम राशि उस REIT के यूनिट्स की कीमत पर निर्भर करती है। आमतौर पर, आप एक यूनिट से निवेश शुरू कर सकते हैं, जो एक छोटे निवेश से भी शुरू हो सकता है। इसका मतलब है कि आप बड़ी रकम के बिना भी REITs में निवेश कर सकते हैं।

10. REITs में निवेश करने से पहले क्या विचार करना चाहिए?

REITs में निवेश करने से पहले आपको निम्नलिखित बातों पर विचार करना चाहिए:

- REIT के पोर्टफोलियो की गुणवत्ता और संपत्तियों का प्रकार

- REIT के प्रायोजक की प्रतिष्ठा और अनुभव

- आय वितरण नीति और डिविडेंड की स्थिरता

- बाजार की स्थिति और वित्तीय प्रदर्शन

इन पहलुओं पर विचार करके आप बेहतर निवेश निर्णय ले सकते हैं।

डिस्क्लेमर:

यह ब्लॉग/लेख केवल सामान्य जानकारी के उद्देश्य से है और इसे निवेश सलाह के रूप में नहीं लिया जाना चाहिए। इसमें दी गई जानकारी केवल शैक्षिक और जानकारीपूर्ण उद्देश्य से है। निवेश के निर्णय लेने से पहले, कृपया अपने वित्तीय सलाहकार या निवेश विशेषज्ञ से परामर्श करें।निवेश में जोखिम होता है और प्रत्येक निवेशक की स्थिति अलग होती है। इस ब्लॉग में दी गई जानकारी समय के साथ बदल सकती है, और हम किसी भी निवेश परिणाम के लिए जिम्मेदार नहीं हैं।हमारी जानकारी केवल सामान्य मार्गदर्शन प्रदान करने के लिए है और यह किसी विशेष वित्तीय उत्पाद या कंपनी को बढ़ावा देने के उद्देश्य से नहीं है। निवेश से जुड़े सभी निर्णय पूरी तरह से आपके जोखिम पर होंगे।